お金を増やす一番の方法は働いて稼ぐことだとは思うのですが、すでに働いていてこれ以上急激に収入を増やすのもなかなか難しい、副業するにも限度がある…ということで第3の方法、「今あるお金自身に頑張ってもらう」という方法をとってみることにしました。

しかし、それって「投資」と呼ばれるもので、我々一般主婦が始めるのには結構高いハードルです。「投資」には多かれ少なかれ危険性がつきものですが、始めるにあたってできるだけリスクが低いものを、ということで「つみたてNISA」から始めてみることにしました。

つみたてNISAとは

2018年1月から開始されたつみたてNISA。

特に少額からの長期・積立・分散投資を支援するための非課税制度です。

金融庁: つみたてNISAの概要ページより引用

と、いうことになっていますが、2014年開始の一般NISAに比べて、あまり話題も出てこない、銀行へ行っても特に薦められることもない…(NISA口はめっちゃ勧誘されますがつみたてNISAは勧誘されないんですよね)。

ウェブサイトの情報でもおトクだ、いや不要だとちょっと読んだくらいでは全くわかりません。本当はどんな制度なのかイマイチ実態の見えてこない「つみたてNISA」とはいったいどういうものなのでしょうか。

つみたてNISA概要

概要は以下のようなものとなっています。

| 利用できる人 | 口座を開設する年の1月1日現在日本国在住の20歳以上の人 |

|---|---|

| 投資可能期間 | 2018年~2037年 |

| 非課税期間 | 最長20年間 |

| 非課税投資枠 | 毎年40万円・累計で800万円まで |

| 対象商品 | 金融庁が定めた条件を満たす長期の積立・分散投資に適した投資信託とETF |

| 投資方法 | 定期的かつ継続的方法による積立 |

| 繰り越し(ロールオーバー) | 不可 |

| 資産引き出し・売買 | いつでも可能 |

| 損益通算・繰越控除 | 不可 |

| 口座・金融機関変更 | 可 |

| 一般NISAとの併用 | 不可だが、年単位での変更は可能 |

細かく説明していきます。

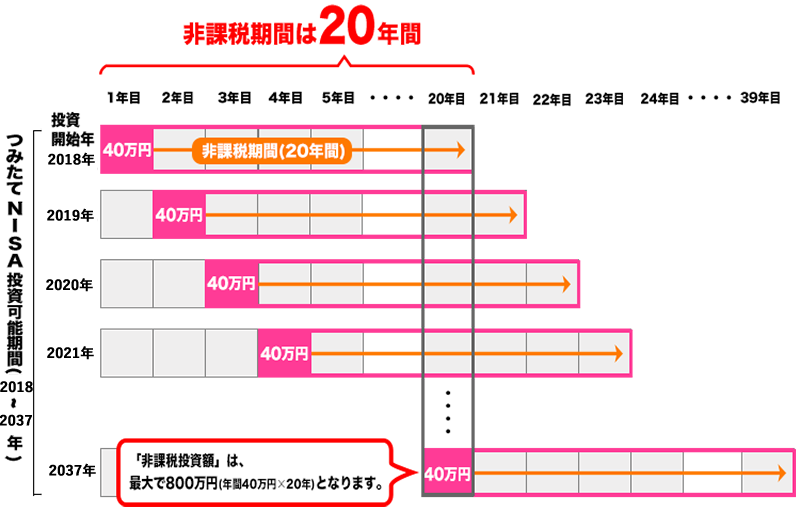

投資可能期間と非課税期間

まず、一般NISAも含めたNISA制度は今のところ恒久的なものではなく、期間限定とされています。また、非課税枠の繰り越しはできないことになっているため、今年20万円しか投資しなかったから、来年は60万円にします!というのは不可能です。金融庁が厳選した投資信託・ETFのみ これが早く始めたほうがいいと言われている理由で、始める時期が遅くなればなるほど非課税枠が減っていくことになります。

つみたてNISAは2018年スタート、現在は2037年までの20年間が投資期間として設定されていますので、2018年から毎年40万投資すると累計800万円、2028年から始めれば累計400万円がその恩恵を受けられることになります。

非課税期間は20年。2018年に買った商品40万円は、2038年に非課税期間が終わります。2028年に買った商品40万円は、2058年に非課税期間が終わります。それぞれ1年ずつずれて非課税期間が終わるわけです。最初に始めた年の20年後に終わりではありません。

金融庁:つみたてNISAの概要ページより引用

非課税期間終了時には、売るかそのまま通常の課税口座に移すかを決められます。

そこで売ってしまえば、その時手に入った分のお金に税金がかかりませんのでそのまま丸ごと自分の手元に入ります。

まだ運用を続けることも可能ですが、課税口座に移した時点での金額が一旦「購入額」として計算され、これ以降増えた分は通常通り約20%の税金がかかるようになります。

また、つみたてNISAの非課税期間は20年となりますが、必ずしもそこまで持っている必要はありません。例えば途中でものすごい儲けが出たからここで売ってしまおう、とか、急にまとまったお金が必要になったから売ってしまおうなど、都合に合わせて換金することが可能です。非課税期間であればどのタイミングで売却して儲けが出ようとも非課税です。

非課税になる部分

非課税非課税というけれども、いったいどこが非課税なのか、という話になりますが、投資によって得られる運用益・売却益・配当や分配金などが非課税となる部分です。40万円投資して、ある時売却したとします。そこで60万円になっていれば売却益20万円となりますが、通常ここに約20%の税金がかかってきます。約4万円です。結構とられますよね。これがゼロになるわけです。

さらにそのお金を非課税にするためには証券会社を通じて受け取る方式(株式数比例配分方式)にしておかなければなりません。ただこれはつみたてNISAの口座を作るときに自動的に設定されると思います。でも念のため確認はしておきましょう。

繰り越し(ロールオーバー)

繰り越し(ロールオーバー)とは、非課税期間が終わった分を、次の非課税枠に移して継続して運用を続けるという方法ですが、これはできません。そもそも非課税期間10年が終わったときにはつみたてNISAというもの自体がなくなっているはずなので、できなくて当たり前といえば当たり前ですよね。

10年たつより前に一度換金して、そのあとまたつみたてること自体は可能ですが、非課税枠を使うだけなので、40万円詰みなおしたら単純に非課税金額が40万減って損するためあまり意味がありません。

対象商品

株や、投資信託、金積み立て、不動産REIT…、世界にはたくさん金融商品がありますが、何を買っても良いわけではありません。つみたてNISAの対象になるものは以下のようなものに限られています。

長期の積立・分散投資に適した一定の投資信託

金融庁: つみたてNISAの概要ページより引用

これはどういうものかとといいますと、金融庁主導のもとに決められた一定の要件を満たしたものに限られているのです。

フィデューシャリー・デューティー(受託者責任)に則った顧客本位の商品のみ、ということになります。「受託者責任」とは「資産を預けている顧客に対して、金融機関側が利益を最大限にすることを目標にし、それに反する行為を行ってはならない」とする理念のことです。

例えば、金融機関が手数料を稼ぐために、顧客の無知につけこんで無駄に商品の買い替えを進めたり、手数料の高い商品を進めたりしてはならないということになります。

なぜわざわざそんな条件を付けたのかというと、残念ながら今までずっとそれが問題になり続けていたからです。金融機関が薦める商品は、顧客ではなく金融機関に都合の良いものが多かった、というわけです。(もちろん全部というわけではありません。)

ですので、選べる商品は手数料が可能な限り安く抑えられているものが多いです。それだけではなく、個別の株など値動きが激しく損をしやすいものは除外され、運用資金が大きく、安定して20年以上運用されるである商品、長期で持っているだけである程度のリターンが出る可能性がマイナスになる可能性より大きいものを厳選してくれていますので、割と安全性の高いものばかりとなっています。

我々素人主婦がやみくもに選ぶよりは安心であることは間違いありません。

その条件は商品によって変わりますが、大まかに下記のようなもので多岐にわたります。

- 販売手数料ゼロ(ノーロード)であること

- 信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)であること

- 信託契約期間が無期限または20年以上であること

- リスクの高い運用方法(デリバティブ取引)を取っていないこと

- その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

金融庁を信用するかどうかという話はまた別なんですが(笑)いろいろな商品を売り込んでくる金融機関がつみたてNISAについては何も言ってこなかったところを見ると、実際金融機関にとっておいしくない≒顧客にとっておいしいシステムであることは間違いないのかなーと思っています。

注意点

まず、一番当たり前で一番大きな注意点として、

元本割れの可能性があります。定期預金や保険などの元本が保証されているものではありませんので、世界情勢などで損をする可能性があります。それがどうしても許容できない方はこの制度を利用してはいけません。

- NISA口座は一人一つとなっています。自分の好きな会社の株でがっつり儲けたいの!とかで一般NISAをご利用の方はつみたてNISAは利用できません。

- 金融機関の変更や一般NISAとつみたてNISAの切り替えは可能ですが、手続きの期限が短いので計画的にやる必要があります。

- ほかの課税口座で個別株や投資信託などをやっている場合、そちらの口座との損益通算はできません。

- NISA口座と課税口座との間で金融商品を移動することはできません。

- 証券会社を通じて受け取る場合(株式数比例配分方式を選択している場合)のみ非課税となります。

- 収益分配金の再投資などを行う場合は非課税枠が空いていないと不可能です。

この辺りはつみたてNISAで初めて投資をする!という方に関してはたぶんあまり気にせず大丈夫です。

iDeCoとどちらを優先させるか

ある程度の収入が安定的に60歳まで続くという方は、会社員であってもiDeCo加入を優先しましょう。掛け金が全額控除という大きなメリットですから、こちらをまず枠いっぱいまで使い切るのがいいと思います。

専業主婦で収入がない、または非課税枠内でパートをしている主婦の方は、iDeCoの掛け金が全額控除のメリットがあまりありません。

iDeCo口座は途中で掛け金をストップすることはできますが、払えなくても維持だけで手数料がかかること、60歳までお金を引き出せないこともあり、フリーランス系の業務が安定していない方は払えなくなった時のことを考えるとiDeCoはあまりお勧めできません。

※自営業・フリーランスであれば、iDeCoと同じように掛け金全額控除の小規模企業共済の方がオススメです。うまく使えば所得税などの調整にも利用できます。ポテコもこちらに加入しています。

20年後はどうすればいいの

感覚として「20年定期預金が毎年40万ずつ20年連続で満期になる(元本保証じゃないのでその時いくら戻ってくるかはわからない。50万かもしれないし、30万かもしれない)」というように解釈しています。

そのとき売却して換金するのが最も一般的に想定される状態です。この場合税金がかからないので売却したお金は丸々手に入ります。売却したくない場合は、通常の課税口座に「移管」することができます。続けて運用したい場合などはこれになります。そのあとは通常の金融商品と同じです。

ポテコはすでにアラフォーなので、戻ってくる頃には生活費の足しにしちゃうだろうから、継続想定はあまりしていません。若い方なんかはそのまま継続するといいんじゃないでしょうか。運用期間は長ければ長いほどいいので、20台、30代から始められれば最高でしたね。

そもそも今40だと、20年後60なんだからその時点でもう積み立てるというより使うほうだからメリットを丸々は享受できなさそうなんだよなー。もっと早いうちに始まってほしかった…。そしてもっと早くからちゃんと投資について考えておけばよかった!

つみたてNISA、早いうちに始めておいたほうがよさそう

と、言うことで結論としては、貯金がない、収入がないなどの理由がある場合を除けば、「小額からコツコツ資産形成したいのであれば早目に始めておこう」となりました。年間120万回せる方はNISAでもいいと思います。ですが一般的な主婦は長期で安全性の高いつみたてNISAのほうが断然管理しやすいです。

鳴り物入りで大々的に始まった一般NISAに比べて、つみたてNISAがいまいちマイナーなのは、

顧客本位の商品という金融庁の厳しい規制によってうまみが少ないから金融機関が積極的に売り込まないため、とも言われています。

逆に言うと金融機関に持っていかれる手数料その他のお金が少ないということでもあります。

年間2%~5%くらいで運用できているとしても、手数料に1.5%かかったら?そう考えると手数料は少ないに越したことがありません。ただ、手数料として取れるお金が少ないため、ネット証券などの「人を介さないシステム」での運用が基本です。正直、窓口に行って聞いてしまうと金融機関にとってもう少しうまみのあるであろう別の物を進められそうな気がする…。(個人向け国債でやられたので結構そういう事あると思います。)

ほぼほぼ定期預金感覚で(NISAは元本保証はないですが…)10年置いておけば少なくとも0.01%よりは増えているはずです。

自分で勉強して銘柄を選び…よりは確実にリスクは少ない投資方法です。先ほども書きましたが、始めるのが遅れれば遅れるほど、控除枠が減ってしまうのでお悩みの方はとりあえず口座だけでも準備してしまいましょう。(口座だけなら無料です)

つみたてNISAを実際運用開始してみた

つみたてNISAを始めた理由

投資というものを始めるにあたって、やはり怖いのはせっかくためたお金が無くなってしまうことでした。

その中でもつみたてNISAに関しては手数料が低く抑えられ、長期投資向けの安全性の高い商品がラインナップされ、どれを買っていいのかわからないような初心者でも大外れの商品を引く可能性が限りなく低く抑えられていると感じました。

20年という長期の運用では、細かい金額の上下を気にしなくてもいいというのがメリットで、仕事が忙しかったりする中、定期つみたての設定さえしておけば後はお任せでいいというのもめんどくさがりのポテコにはぴったりでした。

自分で働くことに加え、お金を増やす手段を増やしたかった。少しづつでも増やしていく方向にもっていきたかったのです。 とはいえつみたてNISAはリスク分散型商品ばかりでローリスクローリターンとなりますので、大きく儲けることはできないです。ただ一般に海外型の投資信託は2%から5%の運用益を見込んでいますので、まあ銀行に入れているよりは遥かに良いであろう、そうであってくれえええ!というのが正直なところ。

今後物凄く景気が良くなって、定期預金の利率が4%くらいになったときは、投資と違って目減りの心配のないそちらの方がよいかもしれません。が、そういう時は世界の景気もいいはずなので、投資はもっと儲かるはず?うーん悩ましい。

とはいえ今の状態では「可能な限り減らすリスクを抑えて、お金が増えるチャンスを増やす」ベストな選択なのかなあと思っています。

小さな金額からの積み立てが可能なことや、いつでも換金・積み立てのストップもできること、など、フリーランスで自営業なポテコは、60歳までお金を動かせないiDeCoより自由度の高いこちらの方がメリットが大きかったということもあります。

その代わり、iDeCoと同じように掛け金全額控除の小規模企業共済に加入をしています。投資で増やしつつ、出ていくものも抑えられるという観点でどちらかの制度とは併用をお勧めします。とはいえ残り現金との相談となります。ある程度の現金は確保して無理して投資に回さないように気を付けています。

※ 長期投資はたとえマイナスになっていても焦る必要はないので、本当に積み立てだけ設定して、後は見ないで放置と決めています。マイナスになったと言って慌てて換金したら損する一方ですのでお間違えの無いようご注ください。

証券会社

ポテコは楽天証券を選んでいます。楽天銀行との連携での普通預金の利息アップ、楽天カードでの積み立てでのポイントアップ、楽市場との連携などなど一度楽天を使い始めると楽天包囲網から逃れられない感がものすごいですが、たしかに便利だしお得。

ほかにもたくさんネット証券があり、手軽さや手数料の安さで競い合っているのでどこを選んでも基本問題ないと思います。ご自分の使いやすいところを選びましょう。

運用実績

ポテコが買っているのは「eMAXIS Slim先進国株式インデックス」2019年1月からの開始となりましたが、2018年末の株価大暴落のおかげでスタートタイミングが良かったので、2019年7月時点で+5.56%となっています。

どうなるかわかりませんが今のところは定期預金よりはかなりマシ…という状態です。勿論マイナスのタイミングもありますので「今これくらい」という目安となります。参考にしてください。